通胀风险悄然回潮

2024-02-26 09:20

一月回顾:

· 全球黄金ETF流出和投机性持仓减少是影响1月黄金表现的主要因素

· 美国经济意外地强势向好,在此背景下,长期国债和美元也成为影响金价的逆风因素

未来展望:

· 利率终将调低,经济数据仍过于强劲。衰退风险依然存在,但已有所减弱

· 红海的紧张局势和美国经济数据双双刺激着沉睡的“通胀之熊”

黄金小幅下滑

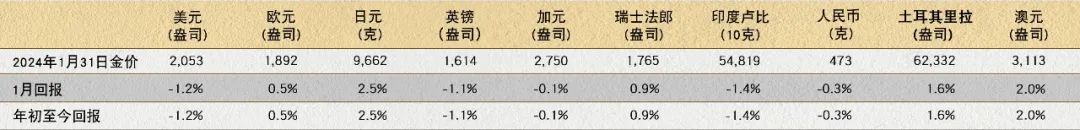

1月,金价回落至2,053美元/盎司,月末收盘下跌1%,以多种货币计价的金价未能体现黄金历来的季节性强势,G10货币金价今年迄今为止表现最差(表1)。

表1:尽管存在季节性优势,金价仍全面下跌

以主要货币计价的金价与回报

*数据截至2024年1月31日。计算基于以如上货币计价的LBMA午盘金价。

来源:彭博社,ICE基准管理局,世界黄金协会

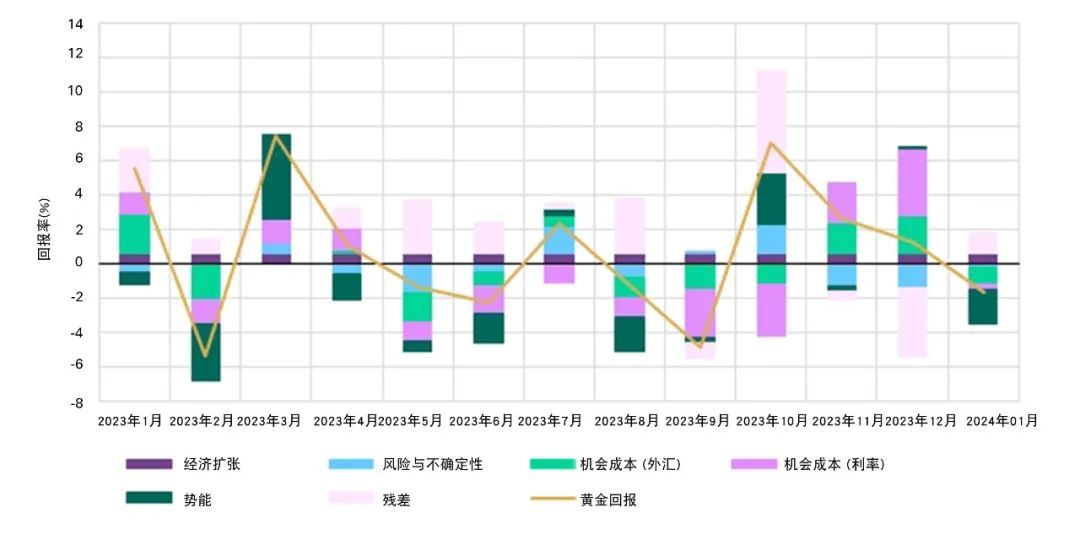

去年黄金以出色表现收尾,但今年年初将出现回调;我们的短期金价表现归因模型(GRAM,图1)显示,全球黄金ETF加速流出51吨,纽约商品交易所(COMEX)黄金期货净多仓减少206吨或都是回调的主要原因。此外,由于美国经济出乎意料的韧性,提前降息的希望破灭,美国国债收益率上升和美元走高也是影响黄金表现的不利因素。

图1:投资者抛售以及经济意外向好影响了1月的黄金表现

黄金月度回报的关键驱动因素

*数据截至2024年1月31日。我们的短期金价表现归因模型(GRAM)是有关金价月度回报的多元回归模型,其中包括四类关键的金价表现驱动因素:经济扩张、风险与不确定性、机会成本和势能,这些驱动因素的相关主题反映了黄金需求背后的动机,更为重要的是投资需求背后的动机。这些被认为是短期内黄金价格回报的边际驱动因素。“残差”包含了目前模型尚未捕捉到的其他因素。此处结果是基于2007年2月至2024年1月的分析。

来源:彭博社,世界黄金协会

未来展望

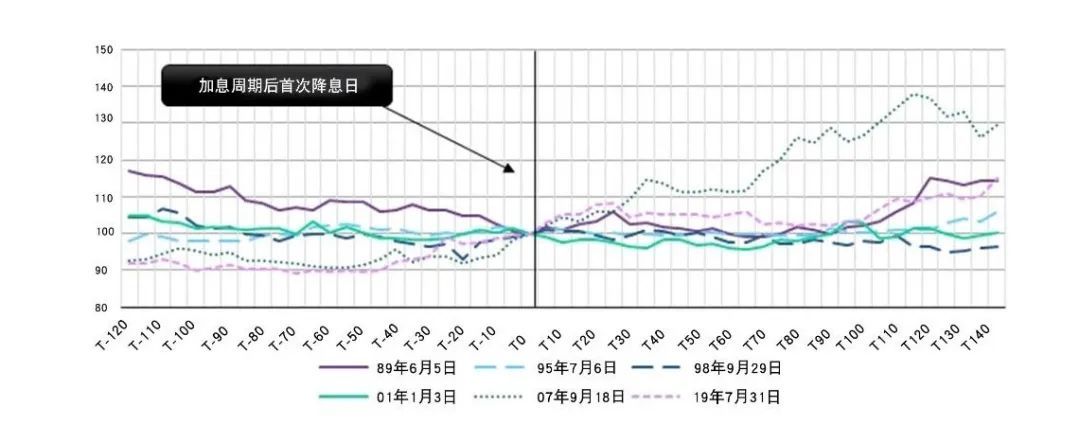

宽松周期中的首次降息对黄金影响有限

一些美联储成员的抗议、超预期经济数据的发布、以及欧洲央行的“转鹰”,似乎最终浇灭了人们对美联储3月降息的预期。总的来看,降息(通常发生在曲线长端)利好黄金,但过去美联储在加息周期后的首次降息都有点不尽人意。只有经济或股市经历重大调整,致使较长期收益率走低时,黄金才有可能短期反弹(图2)。

因此降息被寄予厚望,市场被经济软着陆的言论所笼罩也合乎逻辑。毕竟,如果经济衰退真的发生,也历来都是在首次降息一段时间后才得以显现。

图2:黄金在首次降息后的表现差强人意

加息周期后首次降息前后的黄金表现(标准化)

*数据截至2024年1月22日。注:分析基于1973年1月至2024年1月的数据。X轴表示首次降息前后的工作日数。

来源:彭博社,世界黄金协会

刺激沉睡的“通胀之熊”

通往目标通胀率的道路可能与通往经济软着陆的道路一样,都是崎岖且狭窄的。一些令人担忧的事态发展或将动摇美国过去几个月以来“无懈可击的通胀遏制措施”,或许会将宽松政策推迟到3月之后。

宽松金融条件:作为实际GDP的重要指标,金融条件指数在六个月之内的显著回升表明短期内的金融流动性会保持宽松。这表明,经济条件至少在短期内会保持宽松。若GDP确实回升,通胀也很难下滑。

劳动力成本并未下降:劳动力市场的再平衡体现在职位空缺率和辞职率的再平衡,而非失业率。

全美独立企业联盟的小企业补助计划往往会影响就业成本指数。目前,就业成本指数呈上升趋势,且接近美联储上次表现出鹰派立场时的水平。

混乱的租房市场:预计2024年房租水平不会大幅下降,1月至2月可能会对核心通胀率贡献17至20个基点。在核心通胀率超过美联储目标之前,租房市场已几乎没有进一步的贡献空间。

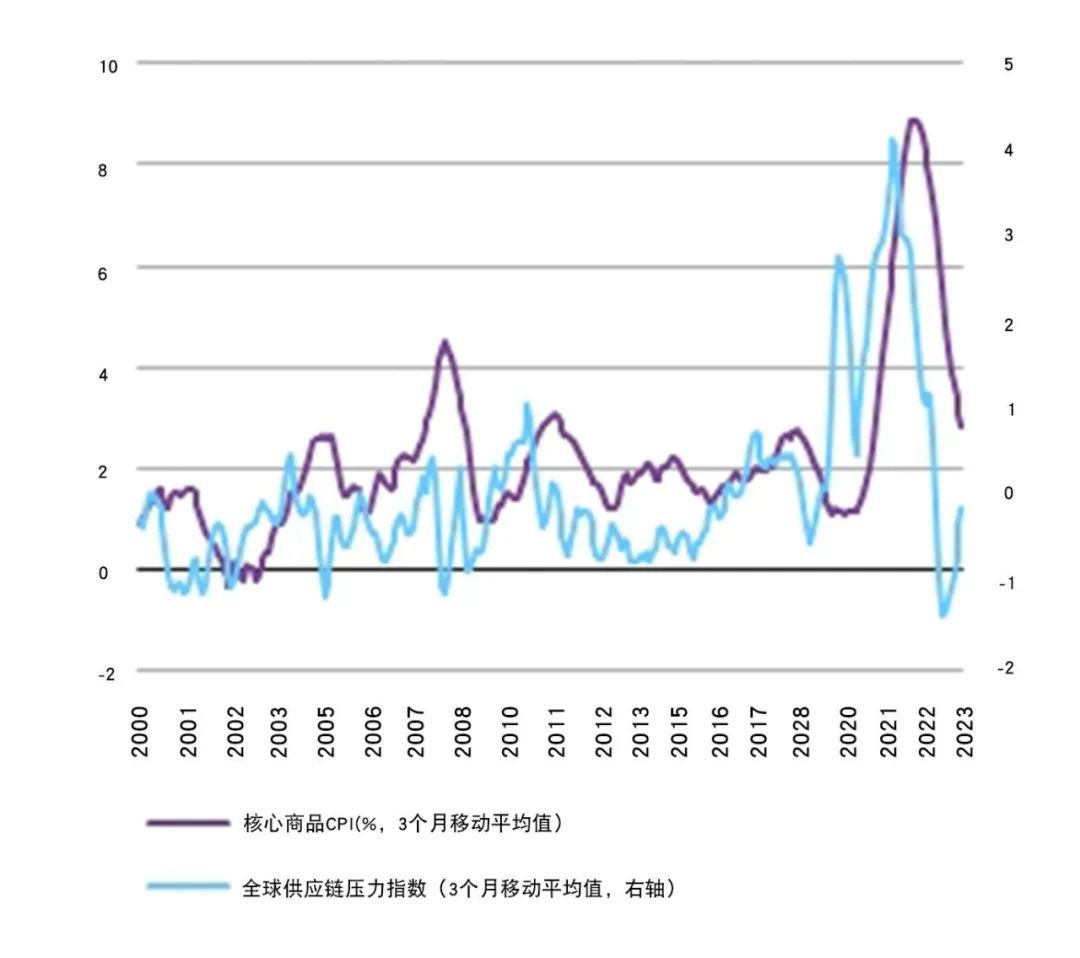

红海紧张局势已开始影响货运成本,进而导致更普遍的供应链压力,而供应链压力正是2022年通胀飙升的主要原因,尤其是在欧洲。

目前,美国核心个人消费支出(PCE)以3个月和6个月年率来看似乎正值削减之际,但通胀问题可能并未完全解决。

图3:红海紧张局势或将加剧通胀风险

美国核心商品CPI和全球供应链压力指数同比变化的三个月移动平均值

*数据截至2023年12月31日。注:全球供应链压力指数为标准化指数,零表示平均值,正值/负值表示指数与平均值的标准差。

来源:彭博社,世界黄金协会

总结

在接下来的一个月里,随着通胀升温和就业市场的持续火热,收益率可能会出现回升;而在其他条件不变的情况下,这可能会给黄金造成不利影响。然而,债券收益率的上升可能也会施压于股票,而后者似乎再次明显泡沫化,或将导致股市波动。除此以外,一系列大选活动正接踵而至,造成很多已知和未知的地缘政治稳定性影响因素。3月将迎来更多选举活动,这自然也包括美国总统大选的初选。整体上的不确定性注定会令一些投资者选择继续持有黄金。

(以上内容仅供参考,依此入市,风险自担)来源:世界黄金协会