2021-09-13 多位美联储官员发表鹰派言论 金价受到抑制

2021-09-13

◆ 内容摘要:

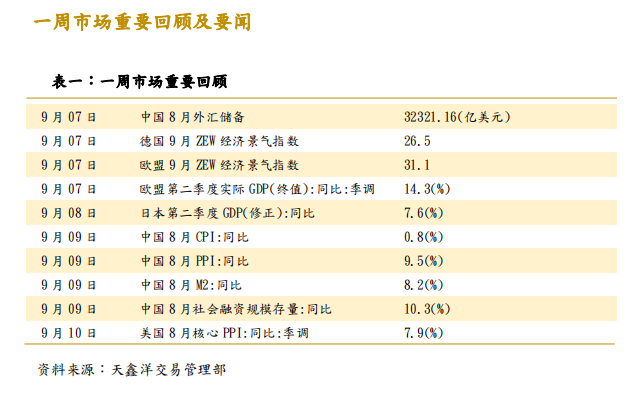

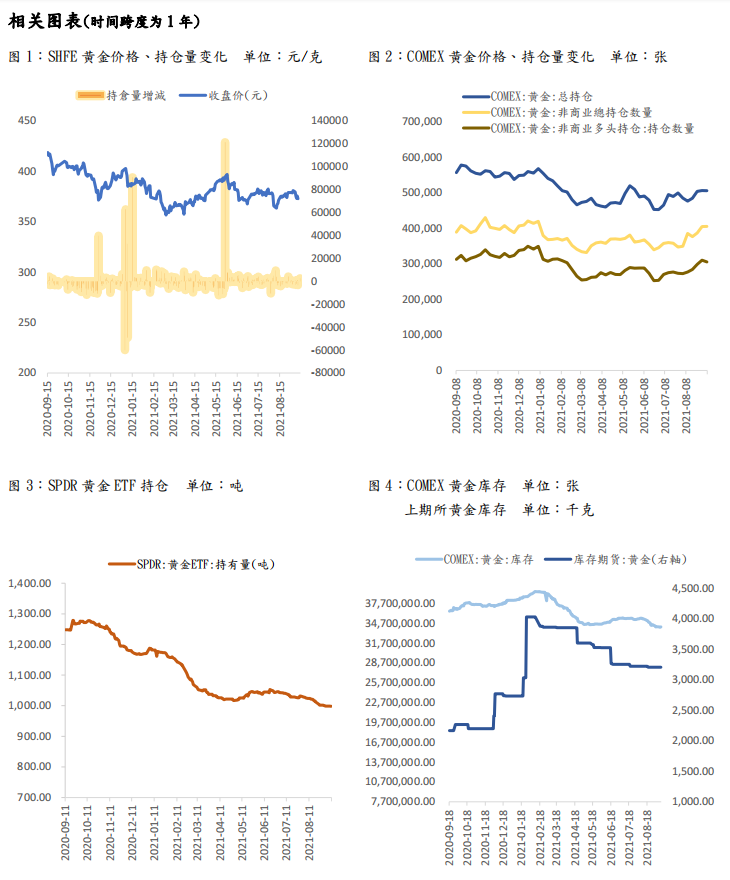

黄金上周开盘于1829.88美元/盎司,收于1787.52美元/盎司,最高触及1830.36美元/盎司,最低触及1781.40美元/盎司,震动幅度约50美元,振幅2.68%。美国商品期货交易委员会(CFTC)公布的最新数据显示COMEX黄金总持仓减少、非商净多头减少,截至9月7日当周,非商业净多头减少10,511手至206,039手,减幅4.85%;SPDR上周持仓减少0.35吨至998.17吨。

本周黄金多头遭受重大打击。多位美联储官员发表缩减购债等鹰派言 论,加上欧洲央行如期放缓购债速度,美元和美债收益率反弹,金价单周大跌40美元,跌幅超过2%。除了强势美元之外,中美领导人通电话刺激风险偏好情绪升温,这也打击黄金避险买盘。大宗商品剧烈波动,市场聚焦美联储何时开始缩减购债。黄金本周表现不佳,自周初的1830美元下方持续回落,最低触及1782美元附近,最终收报1787美元。

◆ 结论与建议:

黄金市场目前受到抑制,部分原因是美联储缩减购债的预期,先前欧银鹰派声明一度给金价提供支撑,许多交易者对欧洲央行减少PEPP购买量感倒惊讶,这有利于欧元,对金价也非常有利。而市场持续高度关注就业市场和通胀数据,从中寻找美联储可能何时宣布开始缩减大规模购债计划的迹象,而美联储的政策正常化之路应该会逐步支持美元,特别是真的启动缩减时。

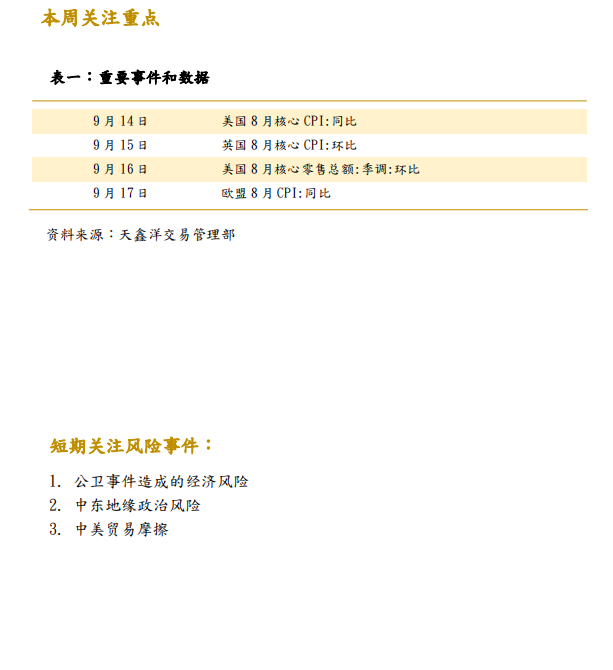

展望下周,美联储将进入会议前的噤声期,未来一周数据面比较繁忙,中国、美国、欧洲都有关键数据出炉,这些经济数据料提供关于全球经济形势的线索。经济数据方面,周二市场将迎来关键的美国通胀数据,美国8月未季调CPI、核心CPI将出炉,如果CPI数据强于预期,投资者可能会开始消化美联储减少资产购买的预期,从而提振美元,并进一步打击金价。周四将迎来重头戏——美国8月零售销售。预期本周伦敦金现运行区间1745-1825美元/盎司。

上周市场要闻

1. 欧洲央行如期放缓购债速度

随着全球产出恢复到疫情前水平,全球通胀飙升,各主要央行都在思索是否应该以及如何逐步结束紧急刺激计划。眼下,传染性极强的德尔塔变异毒株疫情令经济前景压力重重。上周四(9月9日)欧洲央行公布9月利率决议,如期维持三大利率不变,随后欧洲央行行长拉加德召开了新闻发布会,否认缩减购债。

上周,整个欧元区借贷成本普遍急升,一些官员的鹰派发言让市场保持警惕,认为欧洲央行可能朝着逐步缩减其大规模紧急刺激计划的方向行动。不过,欧洲央行周四决定将小幅放缓目前每月800亿欧元的购债步伐,符合预期。欧洲央行会议维持鸽派基调,且没有重大意外,央行将在未来一个季度放慢紧急购债步伐,朝着逐步结束紧急援助迈出第一小步。在大流行期间,紧急援助支撑了欧元区经济。

在过去两个季度欧洲央行每月购买800亿欧元资产,该行并未提供未来三个月的具体购债规模指引,但三位消息人士表示,决策者在会议上为PEPP设定的月度公债购买目标在600-700亿欧元之间,保持根据市场状况增加或减少购债的灵活性。行长拉加德在随后的记者吹风会上表示,经济复苏的反弹越来越快,经济已经大体上恢复,欧洲央行预计年底前经济活动将达到疫情前的水平。虽然通胀前景略有上调,但融资环境依然良好,通货膨胀远低于央行中期目标,且通胀很大程度上是暂时的。

关于缩减购债,拉加德表示:“我们并不是缩减购债,而是校准紧急抗疫购债计划(PEPP)。”她提到,欧洲央行为未来三个月重新调整了刺激计划,但还没讨论下一步计划,将在未来几个月做好准备,在12月份进行讨论。具体的债券购买速度将根据整个债券市场来调整。她说:“离结束购债、加息还有很长的路要走。”“欧洲央行的行动基本上与预期一致,”道明证券分析师在一份报告中表示,“展望未来,重点将是欧洲央行如何定义‘适度’——任何每月低于600亿欧元的数字都可能是利空的。

2. 多位美联储官员加入鹰派阵营

上周美国非农数据表现不佳,令市场对美联储9月宣布缩减的预期降温,不过本周多位美联储官员表态,称年内仍有可能缩减。上周五,美元指数跌至8月3日以来的最低点,之前公布的数据显示美国经济创造的就业岗位为七个月来最少,降低了美联储即将削减资产购买计划的可能性。本周公布的数据喜忧参半。周四公布的数据显示,上周美国初请失业金人数降至近18个月来最低,这提供了更多证据,表明就业增长受到劳动力短缺的阻碍,而不是因为对劳工的需求降温。周五美国劳工部表示,上月反映最终需求的生产者物价指数(PPI)上升0.7%,略高于预期的增长0.6%。在截至8月份的12个月里,PPI 增长了8.3%,为2010年11月以来的最大同比涨幅。这表明高通胀可能会持续一段时间,因新冠疫情持续,供应链依然紧张。

克利夫兰联储主席梅斯特(Loretta Mester)周五表示,早前公布的8月非农就业数据表现欠佳,并没有改变她对货币政策的看法,仍然倾向美联储今年内应启动减少买债的行动。美联储多名官员本周先后提及缩减言论,梅斯特的看法与这些官员一致。当地时间周四下午,2021年FOMC票委博斯蒂克也表示,近期疲弱的数据可能推迟了紧缩计划的开始,但今年缩减债券购买规模的大门仍然敞开,仍着眼于2022年底美联储加息。而且如果缩债发生,最好尽快结束,不过他预计本月FOMC不会提出逐步缩减资产购买。

美联储理事鲍曼当地时间周四在美国银行家协会组织的线上活动上发言:“尽管近期部分数据可能不如我们预期的那样强劲,但我们仍看到非常强劲的经济增长。我们非常接近实现最大程度就业的目标。另外,由于强劲的需求和持续紧张的供给,通胀率上涨并不令人惊讶。如果后续数据如我预期的那样,我们可能会在今年开始缩减资产购买规模。”当地时间周三,美联储“三把手”、纽约联储主席威廉姆斯表示,如果美国经济继续改善,美联储在今年晚些时候开始放缓资产购买步伐可能是合适的。

达拉斯联储主席卡普兰则与他们持不同观点,他的观点更加激进。在本周达拉斯联储举行的线上活动中,他表示,希望美联储在9月份的会议上宣布一项调整购债规模的计划,并支持从10月份开始缩减购债规模。《华尔街日报》周五称,美联储官员将寻求在9月会议上达成一致,从11月份开始缩减购债规模。

(以上观点仅供参考,依此入市,风险自担)