我国官方黄金储备进一步增加,上游实物黄金需求略有下降

2024-04-28

3月亮点:

3月,以人民币计价的上海SHAUPM午盘基准金价上涨10%,以美元计价的伦敦LBMA早盘金价上涨8%;一季度结束时,人民币金价回报率高达10%,表现优于国内其他主要资产

由于金价飙升抑制了需求,3月上海黄金交易所(SGE)的黄金出库量为124吨,较2月略微减少3吨;但一季度的上游实物黄金需求增至2019年以来的最高水平,达522吨

3月,中国境内外金价溢价出现回落,反映出在金价飙升的情况下,国内黄金需求有所减弱;但由于前两个月的实物黄金需求表现强劲,整个一季度的金价平均溢价还是达到了一季度的历史最高水平(40美元/盎司)

中国市场黄金ETF继续流入,3月流入约12亿元人民币(+1.64亿美元),其资产管理总规模(AUM)再创新高,达到350亿元人民币(+50亿美元);3月流入量将一季度总流入推至28亿元人民币(+3.86亿美元),资产管理总规模增长20%

3月,中国人民银行(PBoC)连续第十七个月宣布购入黄金,黄金总储备再增加5吨至2,262吨,占国内总储备资产的4.6%。一季度,中国黄金储备累计增加27吨

未来展望:

随着传统黄金需求淡季的到来,金饰消费可能会持续低迷,尤其是在本地金价不断刷新历史记录的情况下

另一方面,与其他国内资产相比,黄金的亮眼表现不断吸引投资者的关注,这或将意味着中国的黄金投资需求将持续走强

一季度以3月金价飙升收尾

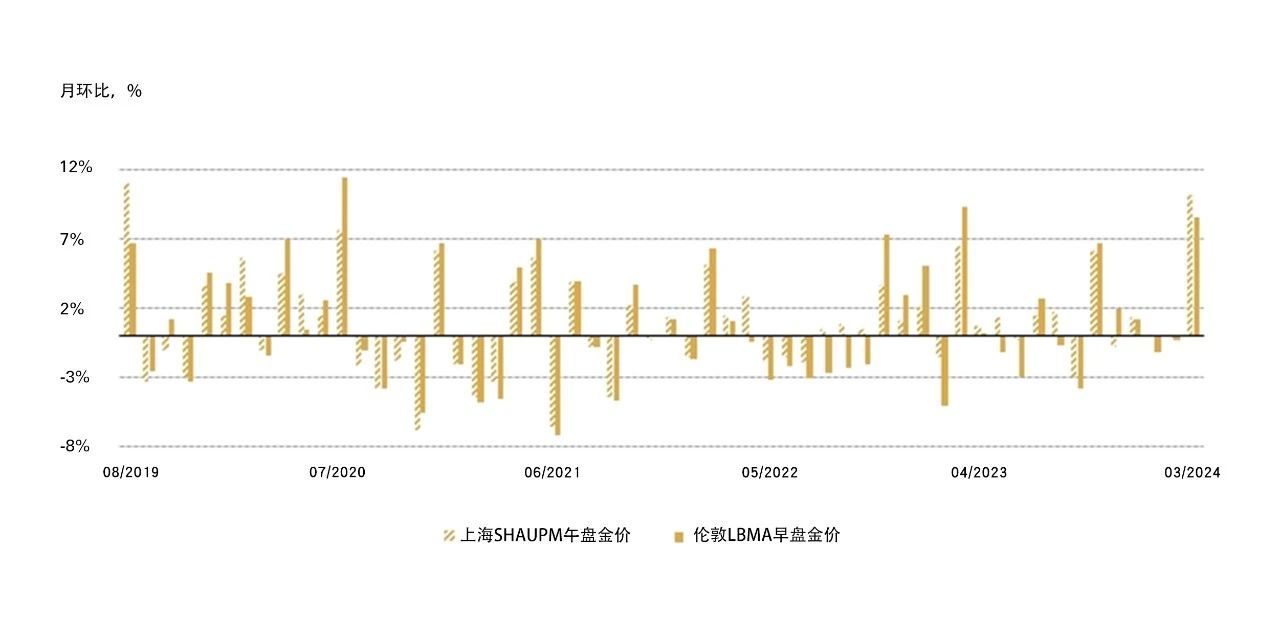

3月金价飙升(图1)。伦敦LBMA早盘金价见证了12个月以来的最大涨幅,同时上海SHAUPM午盘金价因人民币走弱也创下自2019年8月以来的最大涨幅。强劲的全球黄金投资需求、加剧的地缘政治风险以及上涨的投资者期货市场仓位等都是黄金走强的驱动因素。

图1:3月金价大涨

上海SHAUPM午盘金价和伦敦LBMA早盘金价的月度变化

注:用伦敦LBMA早盘金价和上海SHAUPM午盘金价进行比较,是因为用来确定二者的交易窗口相比伦敦午盘金价来说更为接近。更多有关上海黄金基准价格的信息请见上海黄金交易所。

来源:彭博社,上海黄金交易所,世界黄金协会

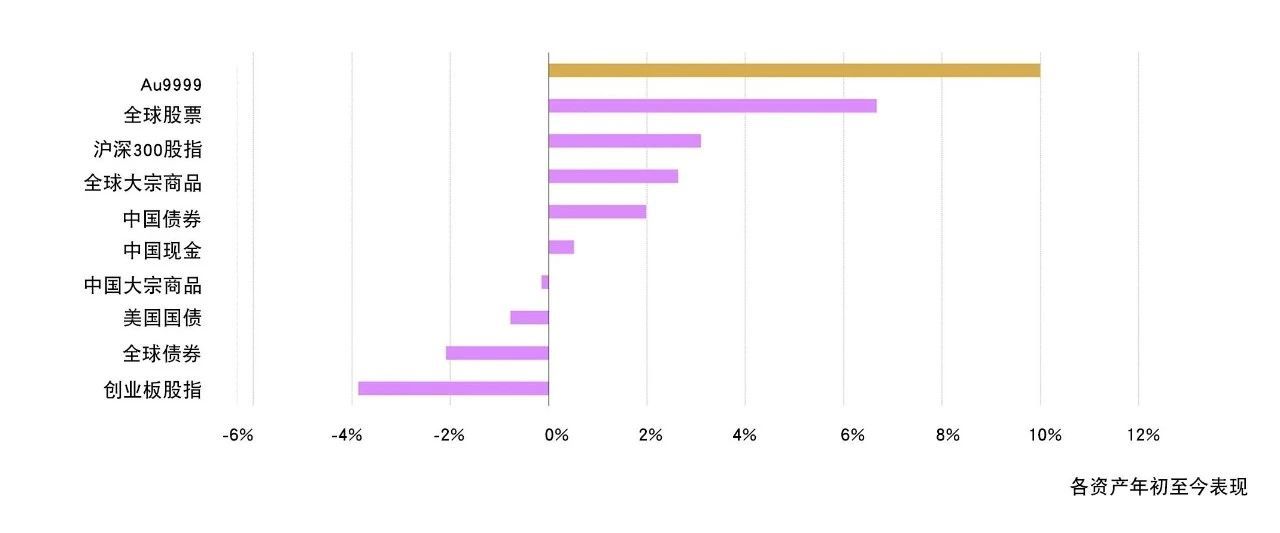

3月黄金表现优于其他主要资产,将人民币金价一季度的回报率推高至10%(图2)。2024年迄今为止,黄金诱人的回报、房地产行业的不确定性以及人们对本币的担忧,均成为国内投资者对黄金兴趣提升的主要因素。

图2:一季度,黄金表现优于其他主要人民币资产

2024年迄今为止主要资产表现

*图中数据基于上海SHAUPM午盘金价、标普500指数、WTI原油、彭博美国国债综合指数、中证中国货币市场基金指数、万得中国商品指数、彭博中国债券综合指数、沪深300股指和创业板股指。时间截至2024年3月31日,所有计算均以人民币为单位。

来源:彭博社,上海黄金交易所,世界黄金协会

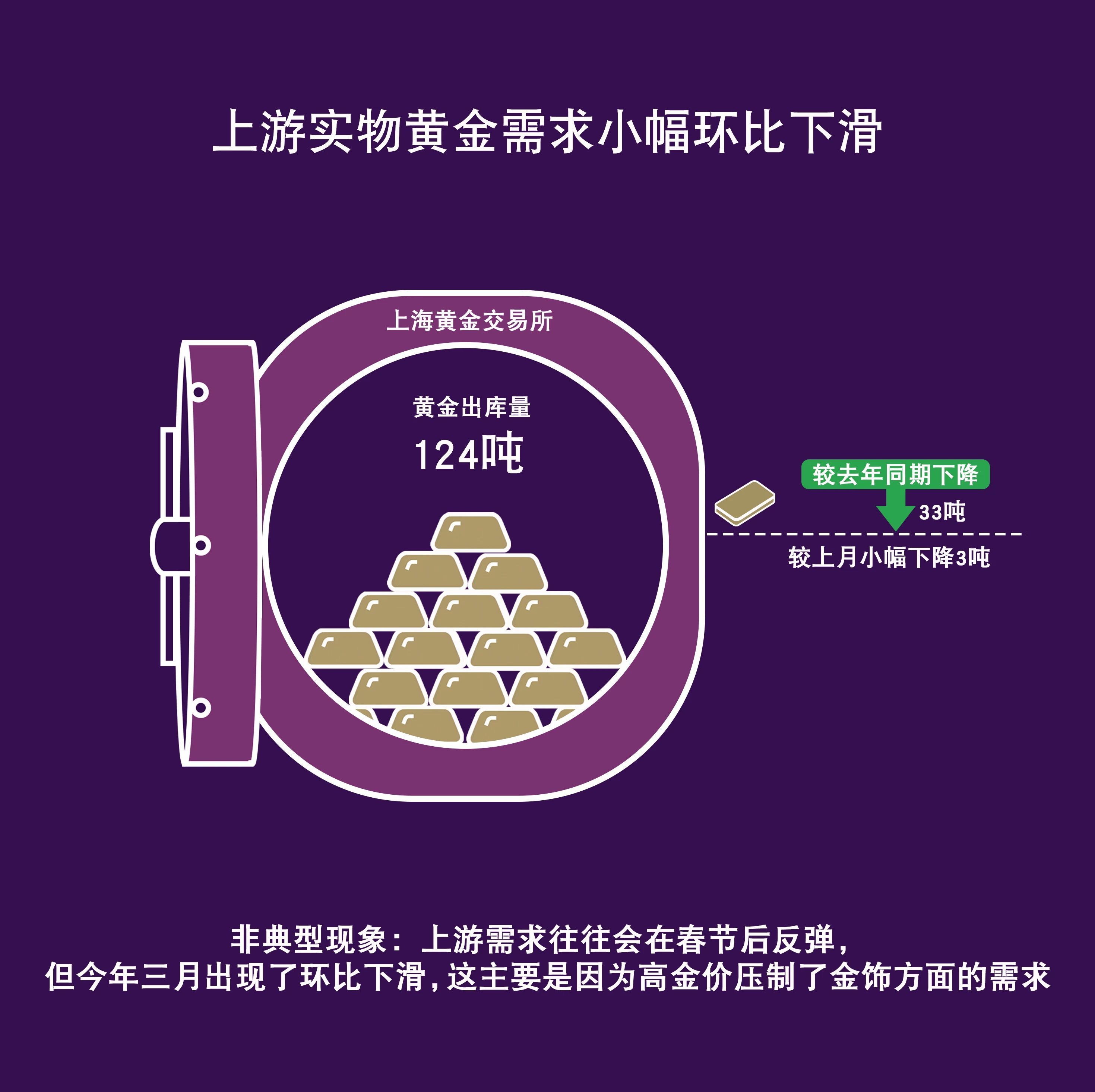

尽管3月有所下滑,但一季度上游实物黄金需求依然强劲

3月金价飙升或多或少影响了上游实物黄金需求。3月份,上海黄金交易所的黄金出库量为124吨,较上月小幅下降3吨,较去年同期下降33吨(图3)。与往年相比,这一月度降幅并非典型现象:3月上游黄金需求通常会出现季节性增长,因为制造商往往会在春节假期(通常在2月份)传统消费季后进行补货。但我们对黄金市场参与者的访谈表明,金饰零售商在金价反弹时会对补充库存犹豫不决,这也是3月黄金出库量同比下降的一个关键因素。

相比之下,金条和金币的销售依然强势,原因在于金价近期屡刷新高,投资者对其更加关注。强劲的黄金投资需求可能部分抵消了金饰市场的疲软,因此3月出库量仅出现小幅环比下降。

图3:3月上游实物黄金需求小幅环比下滑,但并非典型

上海黄金交易所2024年黄金出库量和十年均值

*10年均值基于2014年至2023年间的数据。

来源:上海黄金交易所,世界黄金协会

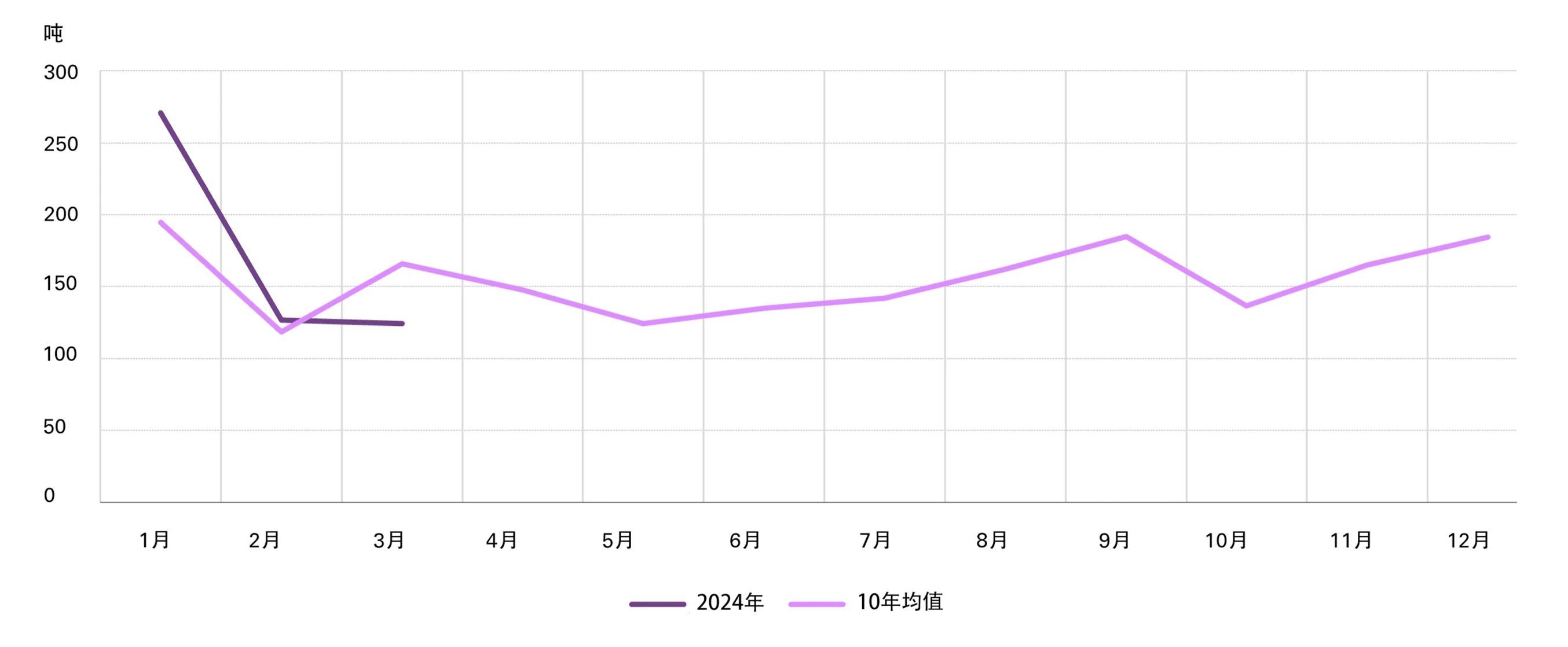

但一季度整体的上游实物黄金需求仍保持强劲:一季度,上海黄金交易所的黄金出库总量为522吨,同比增加57吨,创下自2019年以来的一季度新高(图4)。此外,该出库量也比10年均值高出43吨。尽管3月的黄金需求不及往年,但有史以来最强劲的1月表现以及高于平均水平的2月表现仍支撑了一季度整体的上游实物黄金需求。而推动这一需求的主力军包括:零售商春节前的积极补货、2024年初的强劲消费以及整个一季度的投资需求上升。

图4:一季度上游实物黄金需求创下五年新高

上海黄金交易所一季度黄金出库量

*10年均值基于2014年至2023年间的数据。

来源:上海黄金交易所,世界黄金协会

需求波动影响境内外金价价差

3月上游实物黄金需求的疲软也体现在境内外金价价差的回落当中。3月中国境内外金价平均价差为26美元/盎司,较上月下跌21美元/盎司(图5)。总体而言,这一月环比跌幅反映了国内黄金需求的疲软现象,尤其是在上文提到的金饰市场。而一季度整体的境内外金价平均价差为40美元/盎司,为有史以来的一季度新高,反映出之前提到的国内需求强劲的一面。

图5:3月境内外金价溢价回落

上海SHAUPM午盘金价和伦敦LBMA早盘金价之间的月均价差(单位为美元/盎司和%)

*2014年4月以前价差计算使用的是Au9999与伦敦LBMA早盘金价对比。

来源:彭博社,上海黄金交易所,世界黄金协会

一季度,中国市场黄金ETF继续流入

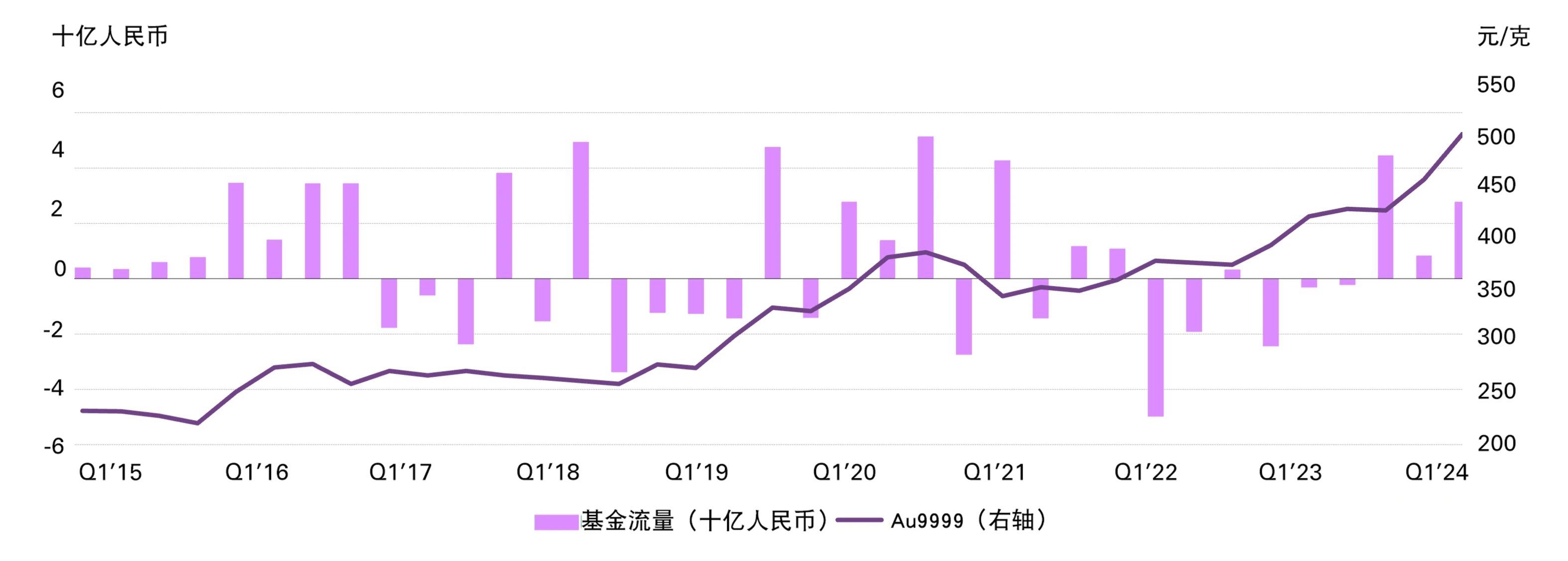

金价反弹,中国市场黄金ETF也随之流入,3月流入约12亿元人民币(1.64亿美元),连续第四个月实现正需求(图6)。中国市场黄金ETF的持续流入以及国内金价的飙升共同推动其资产管理总规模再创新高,截止3月达到350亿元人民币(50亿美元)。与此同时,总持仓增加2.2吨至67吨,比2021年12月的月末峰值75吨少了8吨。3月金价的强劲涨势提升了黄金对投资者的吸引力。

图6:中国市场黄金ETF连续第四个月流入

月度基金流量和中国市场黄金ETF持仓

来源:各ETF发行方,上海黄金交易所,世界黄金协会

2024年迄今为止,中国市场黄金ETF实现连续流入,一季度流入总计28亿元人民币(3.86亿美元)(图7)。一季度流入量的月度分布相对均匀,表明3月金价飙升并非引发流入的全部因素;事实上,投资者对房地产行业的担忧以及人民币波动所导致的避险需求上升也是主要推动因素之一。虽然一季度中国市场黄金ETF总持仓增加了10%,但由于人民币金价飙升,资产管理规模(以人民币计)实现了20%的跃升。

图7:一季度中国市场黄金ETF流入显著增加

季度资金流量和Au9999金价

来源:各ETF发行方,上海黄金交易所,世界黄金协会

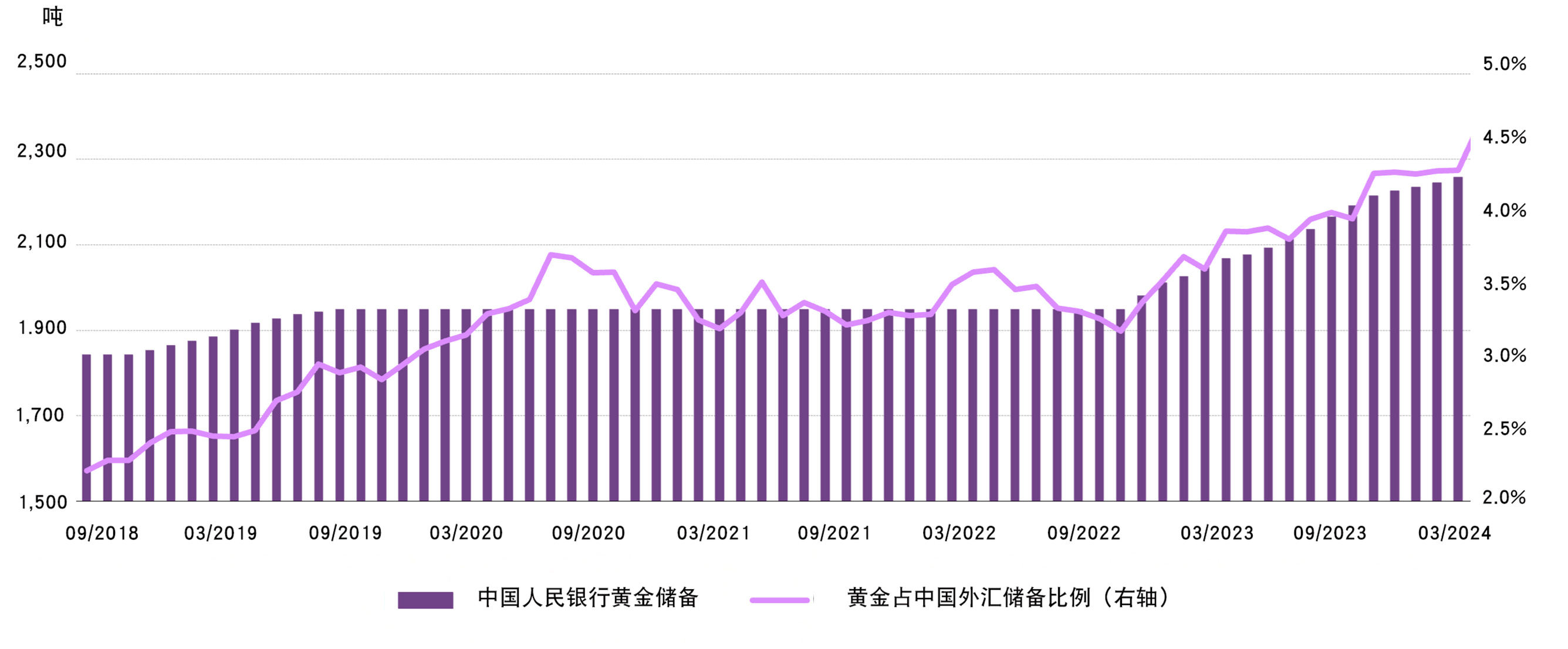

中国央行连续第十七个月购入黄金

中国人民银行的强劲购金态势仍在继续。中国官方黄金储备连续第十七个月增加,3月增储5吨至2,262吨(图8)。目前,黄金占中国外汇储备总额的4.6%,在金价飙升的情况下,较前几个月有显著增长。2024年1至3月,中国人民银行累计宣布购入黄金27吨。

自2022年11月我国黄金储备再度开始增长以来,中国官方黄金储备已累计增加314吨。此外,以美元计价的外汇储备增加了5%,官方黄金储备总吨数则增加了14%,总价值激增了44%。

图8:中国官方黄金储备连续十七个月增加

中国官方黄金储备(吨)及其在外汇储备总额中的占比

*黄金占中国外汇储备比例以美元为单位计算。

来源:中国人民银行,世界黄金协会

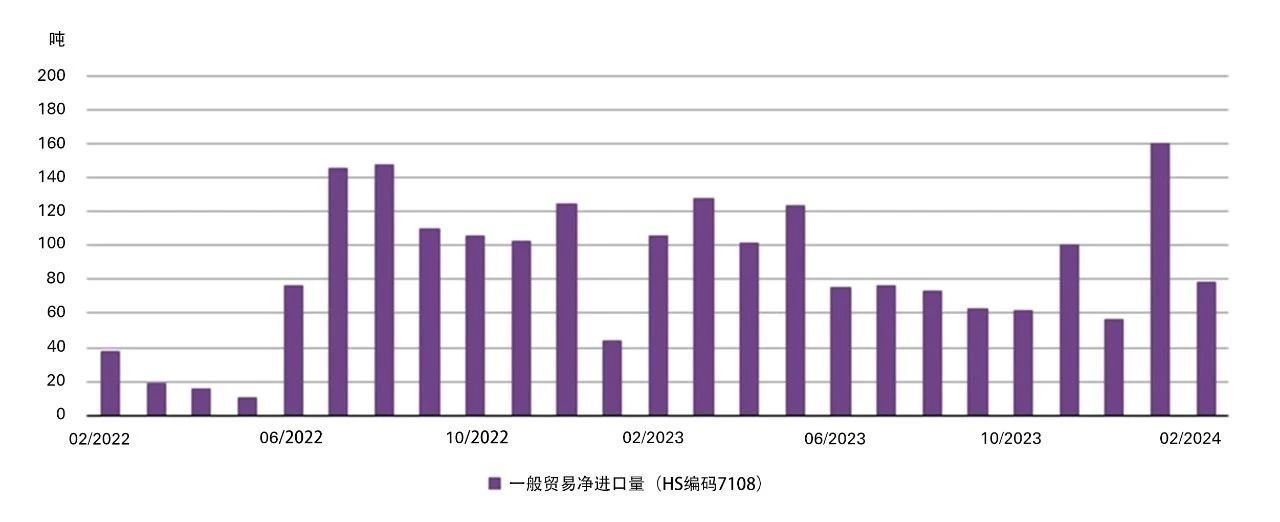

2024年前两个月的黄金进口量反映了国内需求变化

中国海关最新数据显示,1月中国净进口黄金160吨,较上月环比大幅增长104吨,创下1月新高。主要驱动因素包括有史以来最强劲的1月上游实物黄金需求,以及前文所提到的境内外金价价差的大幅增加。

2月,中国黄金净进口量为79吨,较1月减少82吨。月度进口量的大幅回落也反映了2月上游实物黄金需求的变化。受春节假期影响,2月交易日天数减少,也成为进口量的限制因素。

图9:黄金进口反映了国内需求变化

*基于中国海关公布的HS编码7108下的一般贸易,剔除出口。

来源:中国人民银行,世界黄金协会

(以上内容仅供参考,依此入市,风险自担)来源:世界黄金协会